17, nov 2023

Het maximale hypotheekbedrag: Haal het maximale uit je lening!

Het maximale hypotheekbedrag: Wat moet je weten?

Bij het kopen van een huis is het belangrijk om te weten wat het maximale hypotheekbedrag is dat je kunt lenen. Dit bedrag bepaalt immers hoeveel je kunt besteden aan de aankoop van je droomwoning. Maar wat zijn de factoren die van invloed zijn op dit maximale bedrag? En hoe kun je ervoor zorgen dat je het maximale uit je hypotheek haalt?

Het maximale hypotheekbedrag wordt bepaald door verschillende factoren, waaronder je inkomen, financiële verplichtingen en de waarde van de woning. Banken en andere geldverstrekkers hanteren vaak een inkomensnorm, waarbij ze kijken naar het bruto jaarinkomen en eventuele andere inkomstenbronnen, zoals bonussen of partnerinkomen. Op basis hiervan berekenen ze wat voor jou het maximaal verantwoorde hypotheekbedrag is.

Daarnaast spelen ook financiële verplichtingen een rol bij het bepalen van het maximale hypotheekbedrag. Denk hierbij aan lopende leningen, alimentatieverplichtingen of studieschulden. Deze verplichtingen worden meegenomen in de berekening en kunnen invloed hebben op de hoogte van je maximale hypotheek.

Een andere belangrijke factor is de waarde van de woning die je wilt kopen. Banken kijken naar de marktwaarde of koopsom van de woning en bepalen op basis daarvan het percentage dat zij willen financieren. Dit wordt ook wel loan-to-value genoemd. In België ligt dit percentage vaak rond de 80%, wat betekent dat je zelf minimaal 20% van de waarde van de woning moet financieren met eigen middelen.

Om het maximale uit je hypotheek te halen, zijn er enkele stappen die je kunt nemen. Allereerst is het verstandig om je financiële situatie goed in kaart te brengen. Zorg ervoor dat je inzicht hebt in je inkomen, uitgaven en eventuele schulden. Op basis hiervan kun je een realistisch beeld krijgen van wat jij maandelijks kunt besteden aan een hypotheeklast.

Daarnaast is het raadzaam om verschillende geldverstrekkers met elkaar te vergelijken. Elke bank hanteert namelijk zijn eigen normen en voorwaarden. Door meerdere offertes aan te vragen, kun je zien welke geldverstrekker jou het beste aanbod kan doen en welk maximale hypotheekbedrag zij bereid zijn te verstrekken.

Tot slot is het belangrijk om rekening te houden met bijkomende kosten bij het kopen van een huis, zoals notariskosten, registratierechten en eventuele makelaarskosten. Deze kosten komen bovenop de aankoopprijs van de woning en dienen ook meegenomen te worden in je financiële planning.

Het maximale hypotheekbedrag is dus afhankelijk van verschillende factoren. Door goed naar je financiële situatie te kijken, verschillende geldverstrekkers te vergelijken en rekening te houden met bijkomende kosten, kun jij ervoor zorgen dat je het maximale uit je hypotheek haalt en jouw droomhuis kunt kopen.

4 Veelgestelde Vragen over het Maximale Hypotheekbedrag: Alles wat u moet weten

- Hoeveel kan ik lenen op basis van mijn loon?

- Wat kan ik lenen hypotheek 2022?

- Hoe weet je hoeveel je kan lenen?

- Wat is de maximale hypotheek die ik kan krijgen?

Hoeveel kan ik lenen op basis van mijn loon?

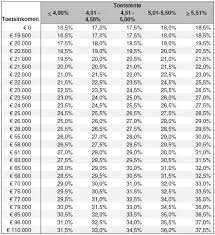

De hoeveelheid geld die je kunt lenen op basis van je loon hangt af van verschillende factoren, waaronder je inkomen, financiële verplichtingen en de geldverstrekker die je kiest. In België hanteren de meeste banken een inkomensnorm om het maximale hypotheekbedrag te bepalen.

Over het algemeen wordt er gekeken naar het bruto jaarinkomen. De meeste banken hanteren een norm waarbij de maandelijkse hypotheeklast niet hoger mag zijn dan een bepaald percentage van je inkomen. Dit percentage varieert per bank, maar ligt meestal tussen de 30% en 40% van je bruto maandinkomen.

Naast je inkomen spelen ook andere financiële verplichtingen een rol bij het bepalen van de lening die je kunt krijgen. Denk hierbij aan lopende leningen, alimentatieverplichtingen of studieschulden. Deze verplichtingen worden meegenomen in de berekening en kunnen invloed hebben op het maximale bedrag dat je kunt lenen.

Het is belangrijk om te weten dat elke geldverstrekker zijn eigen norm hanteert en dat deze norm kan variëren. Daarom is het verstandig om verschillende banken te vergelijken en offertes aan te vragen om te zien welke geldverstrekker jou het beste aanbod kan doen op basis van jouw specifieke situatie.

Het is ook goed om rekening te houden met andere kosten die gepaard gaan met het kopen van een huis, zoals notariskosten, registratierechten en eventuele makelaarskosten. Deze kosten komen bovenop het leningsbedrag en dienen ook meegenomen te worden in je financiële planning.

Om een nauwkeurig beeld te krijgen van hoeveel je kunt lenen op basis van je loon, is het raadzaam om contact op te nemen met een hypotheekadviseur of rechtstreeks met verschillende geldverstrekkers. Zij kunnen je helpen bij het berekenen van het maximale hypotheekbedrag dat je kunt lenen op basis van jouw specifieke situatie.

Wat kan ik lenen hypotheek 2022?

Het maximale bedrag dat je kunt lenen voor een hypotheek in 2022 hangt af van verschillende factoren, zoals je inkomen, financiële verplichtingen en de waarde van de woning. Banken en andere geldverstrekkers hanteren vaak inkomensnormen om te bepalen hoeveel je kunt lenen.

Over het algemeen geldt dat je bruto jaarinkomen een belangrijke rol speelt bij het bepalen van het maximale hypotheekbedrag. Vaak wordt er gekeken naar het vaste inkomen, zoals salaris, maar ook naar eventuele andere inkomstenbronnen zoals bonussen of partnerinkomen. Op basis hiervan berekenen de geldverstrekkers wat voor jou het maximaal verantwoorde hypotheekbedrag is.

Daarnaast spelen ook financiële verplichtingen een rol bij het bepalen van het maximale hypotheekbedrag. Denk hierbij aan lopende leningen, alimentatieverplichtingen of studieschulden. Deze verplichtingen worden meegenomen in de berekening en kunnen invloed hebben op de hoogte van je maximale hypotheek.

Ook de waarde van de woning die je wilt kopen is belangrijk. Geldverstrekkers kijken naar de marktwaarde of koopsom van de woning en bepalen op basis daarvan het percentage dat zij willen financieren. Dit wordt ook wel loan-to-value genoemd. In België ligt dit percentage vaak rond de 80%, wat betekent dat je zelf minimaal 20% van de waarde van de woning moet financieren met eigen middelen.

Om precies te weten hoeveel je kunt lenen voor een hypotheek in 2022, is het verstandig om contact op te nemen met een hypotheekadviseur of verschillende geldverstrekkers te raadplegen. Zij kunnen op basis van jouw persoonlijke situatie een berekening maken en je informeren over het maximale hypotheekbedrag dat jij kunt lenen.

Het is belangrijk om te realiseren dat het maximale hypotheekbedrag niet altijd betekent dat dit ook verstandig is om volledig te lenen. Het is verstandig om rekening te houden met je eigen financiële situatie en maandelijkse lasten, zodat je een hypotheekbedrag kiest dat goed past bij jouw persoonlijke situatie en wensen.

Hoe weet je hoeveel je kan lenen?

Het bepalen van het maximale bedrag dat je kunt lenen, oftewel je leencapaciteit, is een belangrijke stap bij het verkrijgen van een lening. Er zijn verschillende factoren die hierbij een rol spelen:

Inkomsten: Je inkomen is een cruciale factor bij het bepalen van je leencapaciteit. Geldverstrekkers kijken naar je bruto jaarinkomen en eventuele andere inkomstenbronnen, zoals bonussen of partnerinkomen. Op basis hiervan berekenen ze hoeveel je maandelijks kunt besteden aan de aflossing van de lening.

Financiële verplichtingen: Naast je inkomen spelen ook je financiële verplichtingen een rol. Denk hierbij aan lopende leningen, alimentatieverplichtingen of studieschulden. Deze verplichtingen worden meegenomen in de berekening van je leencapaciteit en kunnen invloed hebben op het bedrag dat je kunt lenen.

Loan-to-value (LTV): De loan-to-value ratio geeft aan welk percentage van de waarde van de woning de geldverstrekker bereid is te financieren. In België ligt dit vaak rond de 80%, wat betekent dat je zelf minimaal 20% van de waarde van de woning moet financieren met eigen middelen.

Om te weten hoeveel je precies kunt lenen, kun je verschillende stappen ondernemen:

Maak een overzicht van al je inkomsten en uitgaven: Dit geeft je inzicht in hoeveel geld er maandelijks beschikbaar is voor de aflossing van een lening.

Breng je financiële verplichtingen in kaart: Noteer alle lopende leningen, alimentatieverplichtingen en andere schulden. Dit helpt je bij het bepalen van je beschikbare budget voor een nieuwe lening.

Raadpleeg een financieel adviseur: Een professionele adviseur kan je helpen bij het berekenen van je leencapaciteit en het vinden van de juiste lening die past bij jouw financiële situatie en doelen.

Vergelijk verschillende geldverstrekkers: Elke bank hanteert zijn eigen normen en voorwaarden. Door offertes aan te vragen bij verschillende geldverstrekkers, kun je zien welke bank jou het beste aanbod kan doen en welk bedrag zij bereid zijn te verstrekken.

Het is belangrijk om realistisch te blijven bij het bepalen van je leencapaciteit. Vergeet niet dat naast de maandelijkse aflossing ook rekening moet worden gehouden met andere kosten, zoals rente, verzekeringen en eventuele bijkomende kosten bij het kopen van een huis.

Wat is de maximale hypotheek die ik kan krijgen?

Het maximale hypotheekbedrag dat je kunt krijgen, is afhankelijk van verschillende factoren. Banken en andere geldverstrekkers hanteren inkomensnormen en kijken naar je bruto jaarinkomen, eventuele andere inkomstenbronnen en financiële verplichtingen. Daarnaast spelen ook de waarde van de woning en het percentage dat zij willen financieren (loan-to-value) een rol.

Om precies te weten wat het maximale hypotheekbedrag is dat je kunt krijgen, is het raadzaam om contact op te nemen met een hypotheekadviseur of verschillende geldverstrekkers te raadplegen. Zij kunnen op basis van jouw specifieke situatie een berekening maken en je informeren over het maximale bedrag dat je kunt lenen. Het is belangrijk om te beseffen dat dit slechts een indicatie is en dat het definitieve bedrag kan variëren afhankelijk van de geldverstrekker en je persoonlijke omstandigheden.

- 0

- Door mailimaxbe